1 決算対策の第一歩は税金計算の仕組みを知ること

創業して間もないなど、まだもうけ(利益)が出ていないときは気にならない税金(法人税)。しかし、もうけが出てくると一転して経営者は税金を意識し、いわゆる「税金対策」を講じることもあります。

対策の対象は「法人税」ですが、これは益金から損金を差し引いた所得に対して課されます。そのため、税金対策の基本は、いかにして所得を減らすか、つまり益金から差し引ける損金の取り扱いがとても重要になってくるのです。

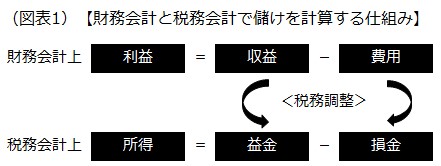

詳細は「「経費」「費用」「損金」とは? 似ているけど決定的に違う意味」で説明しているので、ここでは簡単に示しますが、財務会計と税務会計で儲けを計算する仕組みは次のように違います。

肝となるのは、ずばり「税務調整」ですので、以降でその基本を紹介します。

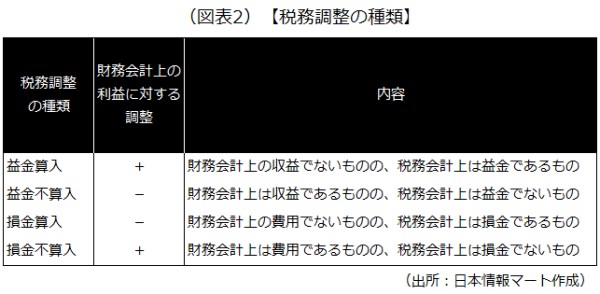

2 4種類の税務調整

税務調整には次の4種類があります。

税金計算の基本的な流れは次の通りです。税務調整によって、所得が増えることも減ることもあるわけですが、ここがとても重要になるわけです。

- 財務会計の収益・費用に、税務調整を加減算して、税務会計の益金・損金とし、所得を算出する

- 上で算出した所得に税率を乗じて、税額を算出する

3 決算対策の基本的な考え方

税金計算の仕組みが分かれば、「税金対策とは何か?」が分かってきます。そう、決算対策の基本は損金を増やして、所得を減らすことなのです。

- 所得が低ければ低いほど、税額は少なくなる

- 所得を減らすために、損金を増やす

利益を増やすことが会社経営の基本ですが、決算対策など納税額を減らすためには、所得(利益)を減らすという逆の考え方が必要です。なお、所得を減らすために、益金を減らすという考え方もできますが、税務上、益金を減らす対策(売上の計上基準を変更するなど)は一般的には行われません。

それでは、税金対策のために重要な「損金」について、詳しく確認していきましょう。

4 損金とは?

損金とは、法人税を計算する際に益金から差し引くことを税法で認められているもので、「1.売上原価」「2.販売費及び一般管理費その他の費用」「3.損失」の3つに分類されます。なお、税法上で取り扱いが定められている項目以外は、財務上の費用と同じ取り扱いになります。

1)売上原価

売上原価とは、その事業年度の売上に対応する売上原価、完成工事原価その他の原価です。損金に算入できるのは、その事業年度に計上された売上に直接対応しているものです。この考え方は財務会計でも同じです。

また、「売上原価=仕入高」とはならないことを覚えておきましょう。仕入高は、商品の仕入れ時には費用として計上されますが、事業年度末に棚卸しを行い、その事業年度の売上に対応する部分(売上原価)と在庫となる部分(資産)に区分されるからです。そして、事業年度末の在庫に係る仕入高は、費用(財務会計)にも損金(税務会計)にもなりません。

2)販売費及び一般管理費その他の費用

販売費及び一般管理費その他の費用(以下「販管費等」)とは、償却費以外の費用で、その事業年度末までに債務が確定しているものです。具体的には、次の3つの要件を満たしている費用です。

- 事業年度末までに債務が成立していること

- 事業年度末までに支払い原因となる事実が発生していること

- 事業年度末までにその金額が合理的に算定できること

また、役員報酬や交際費など一部の販管費等については、上記の3つの要件とは別のルールが定められているものもあります。

販管費等や交際費、役員報酬については、次の記事で詳しく説明しています。

3)損失

損失には棚卸資産の評価損や、災害等により生じた損失、金銭債権などの貸倒損失などがあり、それらの事実が生じた事業年度に損金に算入されます。そのため、損失に基づく事実の発生の有無やその発生時期の判断が重要になります。税法上では、損金に算入できる主な損失については、個別に通達が設けられています。

5 専門家に相談する

損金に算入できるか否かによって納税額が変わるため、会社のキャッシュフローに影響を及ぼします。また、損金を気にするということは、所得が出ている(利益が出ている)ということです。

経営者は、攻めの経営で設備投資や人材採用を加速させるのか、はたまた守りの経営で内部留保を厚くするのかなど、所得(利益)をどのように使うのかを考えなければなりません。その一環として、経営者は決算対策の正しい知識を持っておく必要があります。

なお、実際に税金対策に取り組む際は、資金繰りや会社の資産状況などの幅広い視点が必要なので、税理士などの専門家と相談しながら進めるのがよいでしょう。

以上(2024年3月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

画像:Rawpixel.com-Shutterstock