1 固定資産を取得などした場合に有利な選択をする

企業の成長過程では、さまざまな設備投資が必要です。例えば、取引が大きくなると製造機械や装置の刷新・増設、人材が増えるとオフィスの拡大、さらにオフィス機能を充実化するための備品調達などです。

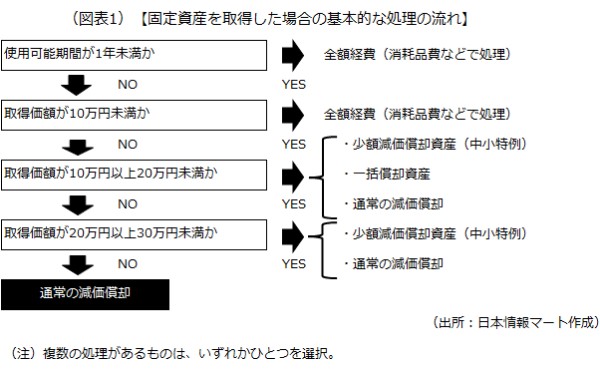

設備投資に要した支出は、損金(税務上の費用)に算入できますが、そのルールは複雑で次のような分岐があります。

また、固定資産は取得だけではなく、修理・改良や廃棄・売却をした際の取り扱いにも注意が必要です。さらに、一定の設備投資をした際は、投資額の一部について税額控除などの優遇を受けられる優遇税制もあるので、検討したいところです。

この記事では、有形固定資産を「取得、修理・改良や廃棄・売却」した場合の損金算入に関する基本的なルールと、中小企業の設備投資に係る主な優遇税制を紹介します。

2 「少額減価償却資産」は支出した年に全額を損金に算入できる

1)「少額減価償却資産」とは

「10万円までなら一括で落とせるよね?」。経営者同士でこんな会話がされることがあります。これは「少額減価償却資産」の話題です。

少額減価償却資産とは、「使用可能期間が1年未満」または「取得価額が10万円未満」のいずれかに該当する固定資産です。そして、少額減価償却資産の取得価額は、事業のために使い始めた年に全額を損金に算入できるので、「一括で消耗品費などの経費として落とせる」ということです。

この場合、固定資産として計上しないので減価償却は不要です。また、少額減価償却資産は、取得価額の全額を損金として処理しなければならず、一部だけを資産計上することはできません。

2)1事業年度で総額300万円まで使える「少額減価償却資産の特例」とは

少額減価償却資産は取得価額が10万円未満までですが、青色申告を行う中小企業者等(資本金の額などが1億円以下で一定の法人)には特例があります。少額減価償却資産の特例と呼ばれるもので、「取得価額が30万円未満」の固定資産を少額減価償却資産として処理し、事業のために使い始めた年に、全額を損金に算入できます。これにより、その事業年度の課税所得を減らすことができるのがメリットです。

少額減価償却資産の特例の限度は、1事業年度で総額300万円までです。総額ですから、30万円未満のパソコンを10台調達した場合に全額を損金の額に算入することができます。

3 取得後、数年間にわたって損金に算入する減価償却

1)通常の減価償却資産

少額減価償却資産に該当しない固定資産については、減価償却が必要です。減価償却とは、取得価額を耐用年数にわたって適正に配分(減価償却費として計上)することであり、これにより正しく期間損益計算を行うことが会計上の目的です。ただし、土地のように使用や時間の経過で価値が減少しないと考えられているものは、減価償却の対象にはなりません。

経営者から見ると、減価償却費はキャッシュアウトを伴わない費用であり、タックスプランニングを含めた損益計算において無視できない重要な制度です。前述した「少額減価償却資産の特例」を使うことで、その事業年度の法人税の支払いを抑えることができるでしょう。

では、具体的に減価償却はいつから、どれくらいの期間行うのでしょうか。

まず、減価償却は事業のために使い始めた日から計算するため、基本的には取得時に減価償却方法や耐用年数を判断しなければなりません。この耐用年数が減価償却の期間であり、税務上の耐用年数は法令で定められています。固定資産の種類・仕様・用途などさまざまな要素ごとに細かく規定されており、それぞれの固定資産の特徴を踏まえて決定します。実務上は、国税庁のホームページなどで確認し、対応する耐用年数を決定することになります。

国税庁「主な減価償却資産の耐用年数表」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/pdf/2100_01.pdf

2)定額法と定率法の違い

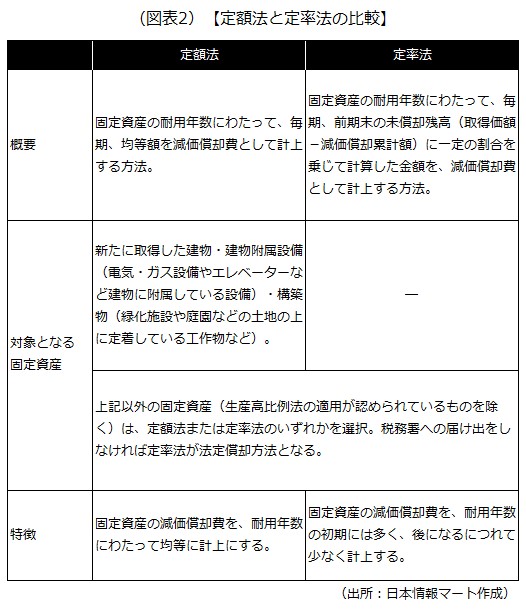

主な減価償却方法には定額法、定率法、生産高比例法がありますが、生産高比例法は対象資産が限定されているため、説明を省略します。

定額法と定率法の比較は次の通りです。

なお、定額法と定率法のどちらを選択した場合でも、耐用年数を通して見れば減価償却費の合計額は同じです。例として、期首に車両(500万円、耐用年数5年)を取得した場合の定額法と定率法の減価償却費の推移を紹介します。

3)一括償却資産

一括償却資産とは、取得価額が20万円未満の減価償却資産のことで、3年間の均等償却ができます。つまり、

機械装置や工具器具備品などについて、個々の耐用年数を把握し、固定資産として計上して通常の減価償却をするのではなく、一括償却資産として計上し、3年間の均等償却をする

という選択肢があるわけです。通常の減価償却の耐用年数は3年を超えるものが多く、一括償却資産を選択すれば短期間で損金に算入できます。

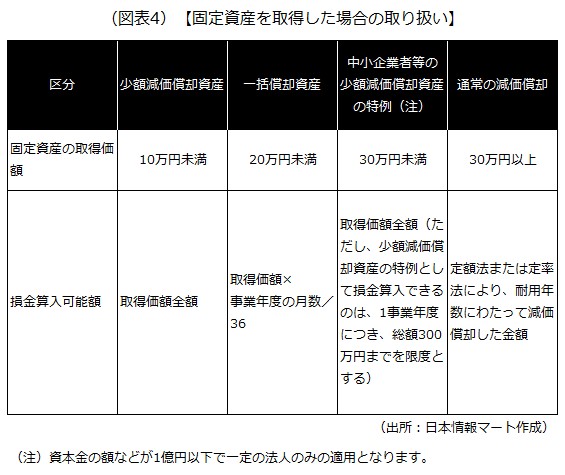

4 まとめ:固定資産を取得した場合の取り扱い

ここまで、固定資産の取り扱いとして「少額減価償却資産」「少額減価償却資産の特例」「通常の減価償却資産」「一括償却資産」について説明してきました。改めてそれぞれの特徴を整理すると次のようになります。

5 固定資産を修理・改良した際の支出は損金に算入できるか?

長年使用してきた固定資産が故障してしまった場合、修理・改良(以下「修理等」)が必要です。この場合の選択は、修理等のための支出を、

修繕費などとして損金に算入するか、新たな固定資産の取得とみなして資産計上するか

となります。固定資産として計上しなければならない修繕費を、税務上「資本的支出」と呼びます。

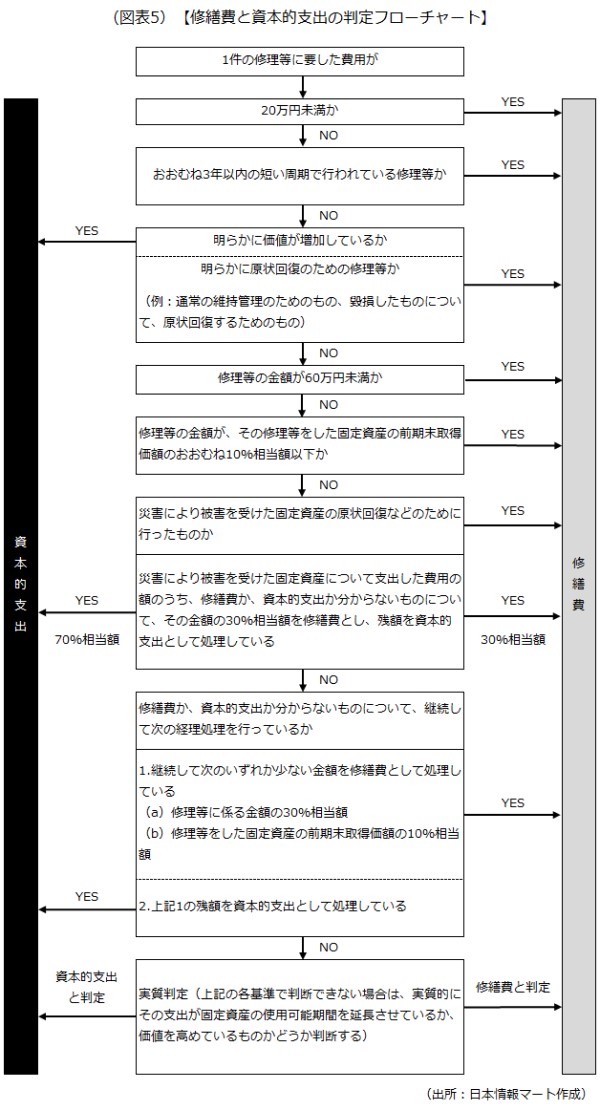

まとめると、固定資産の修理等のうち、「通常の維持管理または原状回復のための支出」は修繕費、「固定資産の価値や耐久性を高めたと認められる支出」は資本的支出として処理することになり、資本的支出の場合は減価償却が必要となります。

例えば、資本的支出に該当するのは、次のようなものです。

- 建物の避難階段の取り付けなど、物理的に付加した部分に係る費用の額

- 用途変更のための模様替えなど、改造または改装に直接要した費用の額

- 機械の部品を特に品質または性能の高いものに取り替えた場合のその取り替えに要した費用の額のうち、通常の取り替えの場合にその取り替えに要すると認められる費用の額を超える部分の金額

ただし、これだけでは判断できないことがほとんどなので、実際は図表5で示した修繕費と資本的支出の判定フローチャートを参考にしながら検討することになります。

6 固定資産を廃棄や売却したら損金に算入できるか?

長年使用して老朽化したり、新モデルが開発されて陳腐化したりした固定資産を廃棄・売却した場合、その時点における固定資産の帳簿価額と売却価額の差額を、固定資産除却(売却)損益として損金(または益金)に算入します。

このあたりは簿記の話となりますが、要するに売却価額が帳簿価額を下回れば損金、上回れば益金となります。なお、廃棄・売却の際に、運送費や廃棄手数料などの付随費用が生じたときは、その金額は固定資産除却(売却)損益に含めて処理します。

以上が基本ですが、一括償却資産の場合は異なります。

3年間の償却期間中に一括償却資産を廃棄(売却)した場合、その除却(売却)損に相当する額は損金に算入できない

というルールがあります。そのため、廃棄(売却)した年も、引き続き3年均等償却をしなければなりません。実務上は、一度、固定資産除却(売却)損を計上し、税務申告書上で調整をするという、少々面倒な手続きをすることになります。

また、廃棄せずに保有している固定資産であっても、次の場合は固定資産除却損として損金に算入できます。

- その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産

- 特定の製品の生産のために専用されていた金型等で、当該製品の生産を中止したことにより将来使用される可能性のほとんどないことがその後の状況等から見て明らかなもの

7 中小企業が設備投資で使える有利な優遇税制

ここまで、固定資産について取得、修理・改良、廃棄・売却した場合の取り扱いについて紹介してきました。いずれも中小企業が有利な選択をするための一助となる情報です。最後に紹介する優遇税制も、大切な内容ですので、ぜひ、ご確認ください。

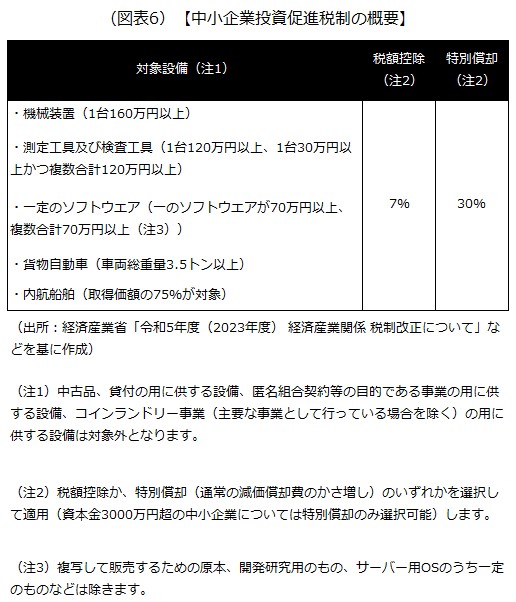

1) 中小企業投資促進税制

中小企業投資促進税制とは、生産性の向上を目的に一定の設備投資やソフトウエアを購入した場合に、その投資額の一部を税額控除か、特別償却(通常の減価償却費のかさ増し)のいずれかを選択して適用(資本金3000万円超の中小企業については特別償却のみ)できる制度です。

例えば、生産性向上を目的に300万円の機械装置を購入して、税額控除を選択した場合、21万円(300万円×7%)を法人税額から控除できます(法人税額の20%限度内である場合)。

なお、購入する設備ごとに購入金額や重量などに下限が決められているため、注意が必要です。また、一部の業種(電気業、水道業、鉄道業、航空運輸業、銀行業、映画業を除く娯楽業など)は対象外とされているため、自社の業種が指定事業に含まれているか確認するようにしましょう。

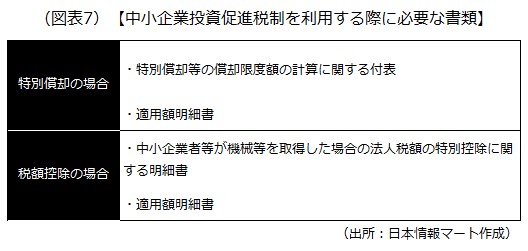

この税制を受けるためには、事前の申請などは必要なく、法人税の申告の際に、確定申告書に一定の書類を添付することで適用を受けることができます。

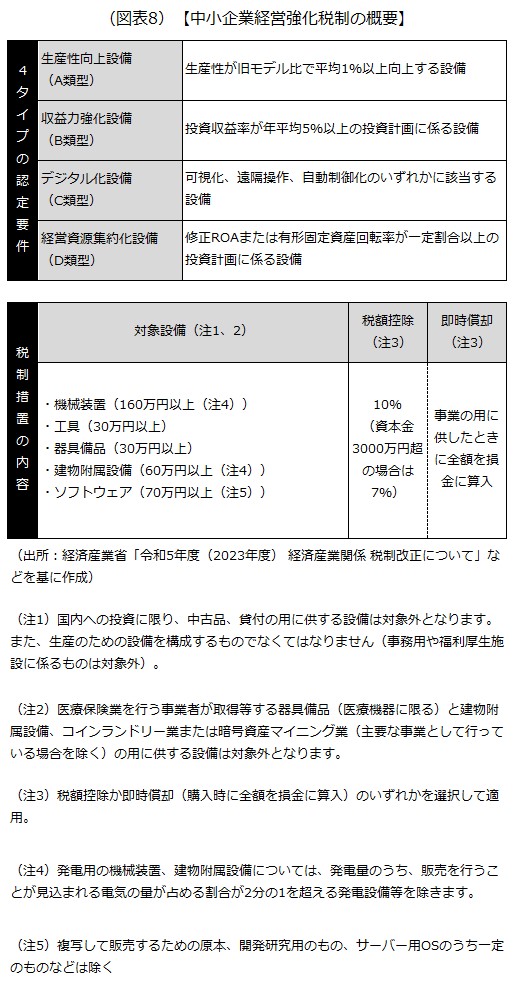

2)中小企業経営強化税制

中小企業経営強化税制とは、中小企業等経営強化法の認定を受けた経営力向上計画に基づいて新たな設備投資をした場合に、税額控除か即時償却(購入時に全額を損金に算入)のいずれかを選択して適用できる制度です。

要件は4つのタイプに分かれており、それぞれに定められた要件を満たす必要があります。また、法人税の申告の際に、確定申告書に一定の書類(別表や適用額明細書)を添付することで適用を受けられます。

例えば、100万円のシステム投資を行って税額控除を選択した場合、10万円(100万円×10%)を法人税額から控除できます(法人税額の20%限度内である場合)。

なお、中小企業投資促進税制と同様、購入した設備ごとに購入金額の下限が決められているため、注意が必要です。また、一部の業種(電気業、水道業、鉄道業、航空運輸業、銀行業、映画業を除く娯楽業など)は、対象外とされているため、自社の業種が指定事業に含まれているか確認するようにしましょう。

この税制を受けるためには、事前に経営力向上計画を作成し、国から認定を受けなければなりません。申請準備から認定までおおよそ3カ月はかかるといわれているので、早めの相談が必要です。また、法人税の申告の際に、確定申告書に一定の書類(認定計画の申請書および認定書の写しや、別表、適用額明細書)を添付しなければなりません。

以上(2024年3月更新)

(監修 税理士法人アイ・タックス 税理士 山田誠一朗)

画像:pixta