運転資金とは、日々会社を経営するために必要な資金です。「資金繰り」の目的の1つは、運転資金が不足しないように管理することです。

運転資金を意識することはとても重要ですが、皆さんは「運転資金の計算方法」や「毎月必要な運転資金額」を把握していますか。また、いざというときに備えて、運転資金の調達先を確保していますか。

この記事では、運転資金の基本について紹介します。

1 運転資金の計算は「売掛金+棚卸資産(在庫)−買掛金」で、まずはざっくりと!

会社を経営していくためには様々な資金が必要となりますが、大別すると、

- 運転資金:会社を経営するために、「継続的に」必要となる資金

- 設備資金:土地・建物やPCなどを調達するために、「そのときだけ」必要となる資金

になります。運転資金は継続的に発生するものだからこそ、足りなくなると資金ショートを起こし、最悪の場合は倒産してしまいます。

となると、気になるのは自社にいくらの運転資金が必要なのかということだと思いますので、実際に計算してみましょう。まずは皆さんの会社の貸借対照表(BS)をご準備ください。そして、貸借対照表の中から「売掛金」「棚卸資産(在庫)」「買掛金」の3つの数字を見つけて、次のように計算してみてください。

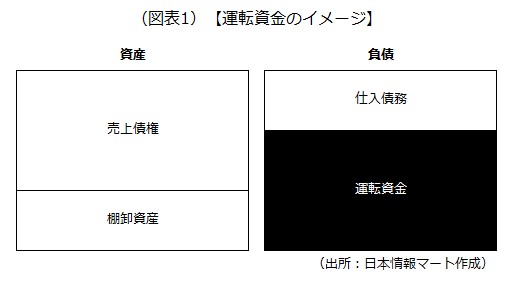

運転資金=売掛金+棚卸資産(在庫)−買掛金

これが、御社に必要な運転資金をざっくりと示す目安です。図で示すと、次のようなイメージになります。

なぜ、この計算式で運転資金が分かるのかを簡単に説明します。

- 売掛金とは、既に販売しているが、まだもらっていないお金。「売上債権」ともいう

- 棚卸資産(在庫)とは、既に調達しているが、まだお金になっていない商品など

- 買掛金とは、既に購入しているが、まだ払っていないお金。「仕入債務」ともいう

整理すると、売掛金と棚卸資産(在庫)はまだお金になっていない資産です。一方、買掛金は手元にあるお金で、支払期日までは自由に使えます。売掛金と棚卸資産(在庫)が入ってくるまでの間、買掛金で賄えればよく、足りないようなら、その部分を補うのが運転資金となるわけです。

2 「運転資金回転期間」で、もう少し細かく!

先の「運転資金=売掛金+棚卸資産(在庫)−買掛金」は、ざっくりと運転資金を計算するものですが、もう少し細かく計算する方法もあります。それは、財務分析で一般的な「回転期間」を用いるものです。回転期間とは会社経営の効率性を知るためのもので、売掛金や棚卸資産(在庫)などの資産を回収するための期間や、買掛金などの負債を支払うまでの期間を把握することができます。

具体的には次の3つの回転期間を用います。なお、以下では日ごとの指標としています。

月間で計算する場合は、「÷365日」の部分を「÷12カ月」としてください。

- 売上債権回転期間=売上債権÷(売上高÷365日)

- 仕入債務回転期間=仕入債務÷(売上原価÷365日)

- 棚卸資産回転期間=棚卸資産÷(売上原価÷365日)

売上債権回転期間は、売掛金を回収するまでの期間を示すもので、数値は小さいほど好ましいです。反対に仕入債務回転期間は、買掛金を支払うまでの期間を示すもので、数値は大きいほど好ましいです。また、棚卸資産回転期間は、在庫が売れるまでの期間を示すもので、数値は小さいほど好ましいです。

これら3つの回転期間を使って、運転資金回転期間を次のように求めます。

運転資金回転期間=売上債権回転期間+棚卸資産回転期間−仕入債務回転期間

ここで出てきた期間の運転資金が必要ということになります。例えば、計算した結果が、

運転資金回転期間=30日

1日当たりの売上高=10万円

となった場合、

運転資金=300万円(30日×10万円)

となります。

3 固定的にかかる費用も賄う。「固定費」と「変動費」について

ここまで運転資金の計算方法について解説してきましたが、

会社経営にはオフィス賃料や人件費などのコストもかかる

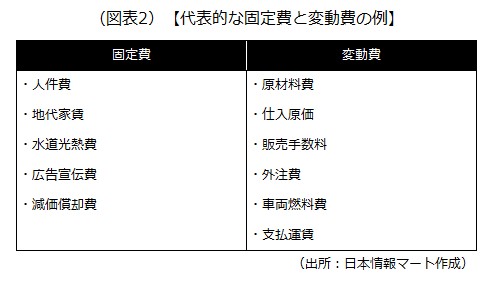

ことに注意が必要です。こうした、売上に関係なくかかる費用を「固定費」と呼びます。教科書的には、

固定費は、売上が増えても変わらない点は好ましく、逆に売上が減っても変わらない点は好ましくない

という二面性があります。なお、実際の経営においては、売上が増えれば仕事も増えるので社員を雇ったりするため、実際は固定費も増えます。同様に売上が減ればコスト削減をするため、やはり固定費は減ります。

一方、売上高の増減に比例する費用を「変動費」と呼びます。ここまで触れてきた売上原価は、典型的な変動費です。

4 運転資金が不足する原因とは?

1)原因1:決済サイトのバランスが悪い

資金繰りは、手元にお金があればあるほど楽になるもので、逆もしかりです。では、皆さんが販売する側になった場合、

- パターンA:売掛金の決済サイトは60日、買掛金の決済サイトは30日

- パターンB:売掛金の決済サイトは30日、買掛金の決済サイトは60日

では、どちらが好ましいといえるでしょうか?

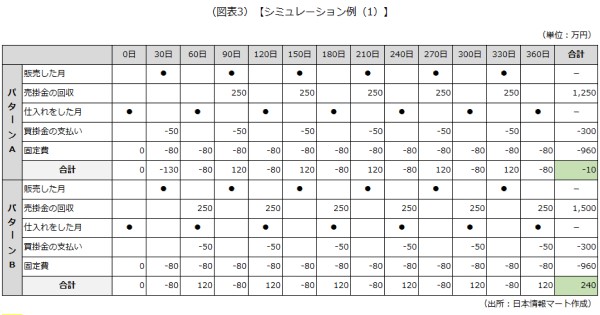

話を単純にするために、

- 販売は、60日ごとに250万円

- 仕入れは、60日ごとに50万円

- 固定費は、30日ごとに80万円

という前提で、パターンAとパターンBをシミュレーションしてみましょう。

当然ですが、買掛金の決済サイトが売掛金の決済サイトよりも長いパターンBのほうが資金繰りは楽になっています。

また、注目したいのはパターンAです。損益計算書(PL)では、

- 年間の売上高:1500万円(250万円×6回)

- 年間の費用:1260万円(50万円×6回+80万円×12カ月)

※なお、7回目の仕入れは在庫の状態であり費用(売上原価)に計上されません。

・年間の営業利益:240万円(1500万円−1260万円)

となるのですが、キャッシュはマイナス10万円となっていることです。これが「勘定合って銭足らず」の状態で、黒字倒産の原因となります。

対して、パターンBは、

年間の営業利益:240万円(1500万円−1260万円)

と同額ですが、キャッシュはプラス240万円となっています。

この大きな違いは決済サイトによるものです。

となると、売掛金の決済サイトは短く、買掛金の決済サイトは長くすればよいということになりますが、これは取引相手と表裏の関係であることを忘れてはなりません。自社が楽になれば、相手が苦労することになるかもしれません。

このことを念頭に置き無茶な要求はせず、双方にとってバランスの良い決済サイトを契約によって決めることが、スムーズな取引のために必要です。

2)原因2:棚卸資産回転期間が悪い

棚卸資産は、すぐに販売してキャッシュに変えたほうが効率的です。これを定量的に示す財務分析の指標が、前述した「棚卸資産回転期間」です。

棚卸資産回転期間=棚卸資産÷(売上原価÷365日)

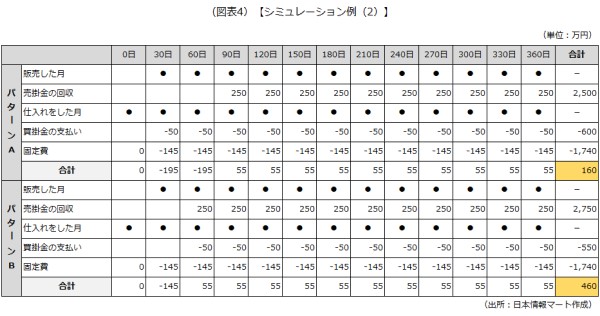

前述のパターンAとパターンBで、売掛金と買掛金の決済サイトを変えず、棚卸資産回転期間が2分の1になった場合で考えてみましょう。

話を単純にするために、

- 販売は、30日ごとに250万円

- 仕入れは、30日ごとに50万円

- 固定費は、30日ごとに145万円(売上高が増えるので、固定費も増やしています)

という前提で、パターンAとパターンBをシミュレーションしてみましょう。

棚卸資産回転期間を2分の1にしたことで、パターンAとパターンBともに資金繰りが楽になっています。

3)原因3:売上が増えた

売上が増えれば変動費も増えます。また、固定費についても、どこかのタイミングで上げざるを得ません。

例えば、売上増に対応するため人員増・設備増・家賃増などの投資を行った結果、これに伴う支出の増加が売上の増加を上回る場合などがあります。売上だけではなく利益にも注目し、変動費と固定費をコントロールしなければ、資金繰りが厳しくなる恐れがあります。

この辺りは、損益分岐点の考え方が役立ちます。

4)原因4:売上が減った

売上が減れば変動費も減ります。しかし、一定期間、固定費はそのままとなるので、資金繰りが厳しくなります。

5)原因5:スポットや季節的要因で資金が必要になった

賞与の支払い、急な仕入れなど、会社経営ではスポットで資金が必要になることがあります。こうしたときは資金繰りが厳しくなります。

また、スポットではありませんが、季節的要因で資金が必要になることもあります。

5 急な運転資金の不足の時などに検討したいビジネスローン

経営においては、日々の資金繰りによって運転資金が不足しないかを確認することが重要です。事業が好調で売上が増えている状況であれば、銀行などに相談して増加運転資金の融資を受けることが検討されます。

一方、スポットで資金が必要になることなどは、事前に予測するのが困難です。銀行の融資審査もすぐに通るとは限りません。こうした場合は、ビジネスローンやファクタリングなどの利用を検討することになるでしょう。

6 その他の運転資金の調達方法

1)公的な融資制度

日本政策金融公庫や地方自治体が行う公的な融資制度です。基本的には低金利で融資を受けることができ、かつ創業時などで実績がない会社にとっても窓口を広げているため、有効な選択肢となります。

2)ファクタリング

売上債権を現金化するファクタリングという資金調達方法です。自社が所有している売掛金を専門のファクタリング会社に売却することで、すぐに資金を手に入れることができます。手数料などの分、目減りしてしまうものの、資金回収の待ち時間を短縮できます。

3)クラウドファンディング

インターネットを通じて、不特定多数の人から資金を調達するのがクラウドファンディングです。クラウドファンディングの主な型は次の3種類です。

- 購入型(製品やサービスを受ける権利を購入してもらって、資金を調達する方法)

- 寄付型(製品やサービスなどのリターンは発生しない、寄付と同様な形で資金を調達する方法)

- 投資型(将来的に株式や利子、配当をリターンとして、投資してもらい資金を調達する方法)

4)設備のリース・レンタルサービス

設備投資に関連する運転資金を節約するために、リースやレンタルのサービスを利用する方法です。これにより初期投資を抑えつつ、必要な機材や設備をそろえることができます。

7 運転資金の種類

ここまでの説明で間接的に触れていることではありますが、運転資金には、いくつかの種類があるので補足しておきます。

1)経常運転資金(正味運転資金、所要運転資金)

経常運転資金、正味運転資金、所要運転資金などと呼ばれるものです。いわゆる「運転資金」というときは、この経常運転資金を指します。求め方は、前述した通りです。改めて紹介すると、次のようになります。

- 運転資金=売掛金+棚卸資産(在庫)−買掛金

- 運転資金=運転資金回転期間×1日当たりの売上高

2)増加運転資金

売上の増加に伴い必要となる資金です。売上が増えると仕入れなどが増え、運転資金が必要になることがあります。

3)減少運転資金

売上の減少に伴い必要となる資金です。売上が減っても、一定期間、固定費は変わらないため、運転資金の確保が難しくなります。

4)スポット、季節運転資金

賞与の支払いや急な仕入れ、季節的要因によって必要となる運転資金です。

以上(2024年5月更新)

(監修 税理士法人AKJパートナーズ 公認会計士 仁田順哉)

画像:pixta